中国银河:消费环境逐步改善 可选品Q2望反弹(核心组合)

时间:2020-05-07 点击: 次 来源:不详 作者:佚名 - 小 + 大

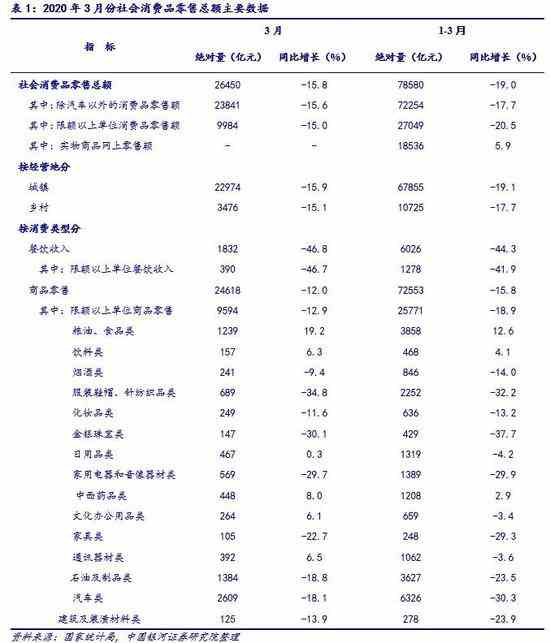

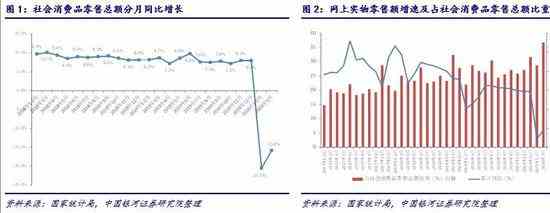

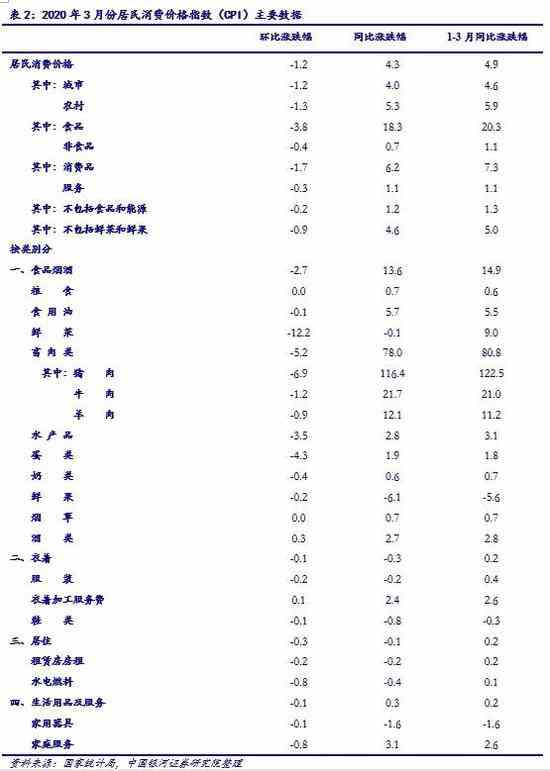

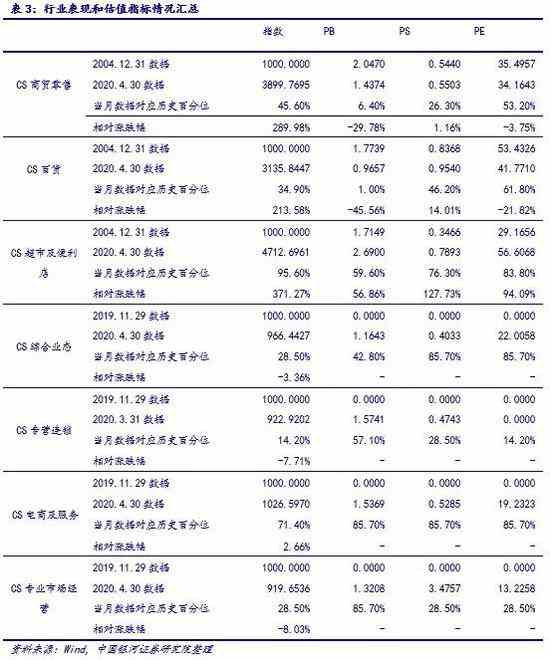

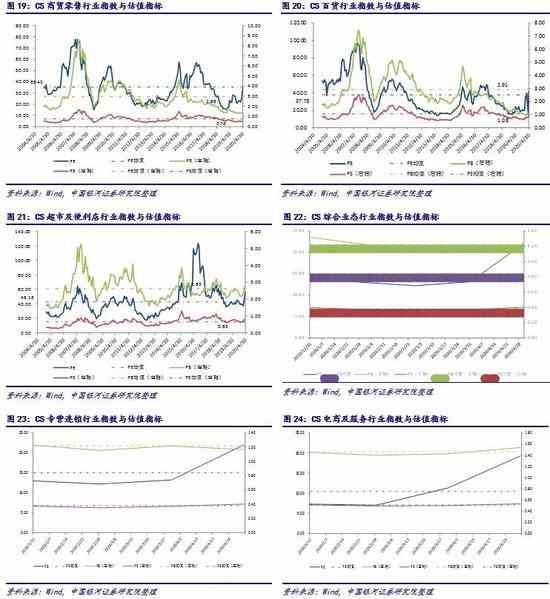

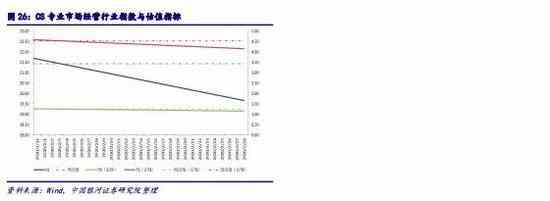

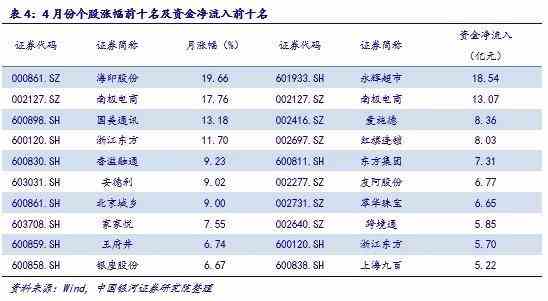

| 炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 原标题 5月行业策略_零售行业_消费环境逐步改善,可选品二季度有望反弹,维持推荐业绩表现稳定的优质标的【消费零售&轻工_李昂团队】 来源 杳有音讯 文 李昂 核心观点 1.一季度社消同比下滑19%,3月单月环比出现改善;必选板块一季度规模受疫情影响相对可选板块偏小 一季度社消总额同比下滑19%,疫情防控初见成效,致使3月消费环比出现改善。3月CPI同比增速4.3%,20Q1超市及便利店板块总营收同比增速较19年年底轻微放缓降至5.88%;3月各可选商品品类增速表现基本实现环比改善,20Q1各渠道营收规模均出现不同程度的同比收窄。 2.商贸零售指数4月上涨0.63%,零售行业PE估值已达到历史中枢水平 4月份商贸零售指数上涨0.63%;新零售指数下跌0.14%,跑输商贸零售指数。商贸零售各子行业中,专业市场经营板块(6.00%)、电商及服务板块(5.56%)走势领先,表现优于商贸零售行业整体水平。关注核心组合本月上涨3.39%,年初至今累计上涨38.74%。零售行业整体PE估值水平已达到历史中枢水平,其中百货、超市等行业PE处于相对高位。 3.五月投资建议:维持全渠道配置,推荐业绩表现符合预期的优质标的 我们认为4月份的社消增速表现将延续3月的趋势进一步出现改善。一方面随着疫情防控取得阶段性成效,线下渠道的消费场景得以逐步恢复,叠加二季度贯穿清明、五一、端午等诸多节假日消费机会,另一方面各地各业继续积极响应促销费政策,在旅游娱乐、汽车、餐饮、购物等多角度通过消费券、折扣、直播宣传等途径扩大吸引力,不断放大政策和资金的杠杆作用,促进消费回补和潜力释放,由此可选品类二季度表现有望出现恢复反弹。此外,2019FY与2020Q1业绩在4月内已全部公告,市场情绪中对于业绩真空期以及疫情期间的不确定性降低,前期市场好看的超市、化妆品、电商及服务等行业以及行业内的重点公司均呈现出符合市场预期的表现。在此背景下,我们维持全渠道配置的逻辑不变,公司方面维持推荐组合:家家悦(603708.SH)和永辉超市(601933.SH),并新增珀莱雅(603605.SH)和壹网壹创(300792.SZ)。  4.风险提示 疫情恶化的风险;政策推进不达预期的风险。  一、行业情况 (一)行业总体情况:一季度社消总额同比下滑19%,疫情防控初见成效致使3月消费环比改善 2020年3月份社会消费品零售总额2.65万亿元,同比名义下滑15.8%(扣除价格因素实际下滑18.1%)。其中,限额以上单位消费品零售额1.00万亿元,同比下滑15.0%;除汽车以外的消费品零售额为2.38万亿元,同比下降15.6%。2020年第一季度社会消费品零售总额达到7.86万亿元,同比名义下降19.0%;除汽车以外的消费品零售额为7.23万亿元,同比下降17.7%。其中,一季度食品粮油以及日用品等必选品累计同比增速分别为12.6%和-4.2%,保持相对优势的表现,符合预期,抗风险的弱周期优势显现。一季度实物商品网上零售额为1.85万亿元,同比增长5.9%,占社会消费品零售总额的比重为23.59%,份额出现进一步提升。短期疫情对于零售行业的冲击严重,整体零售市场表现分化,食品粮油、饮料、日用品、化妆品等表现较为优异的品类所占零售额份额较小,难以撬动社消总额整体走势发生质的改变;同时从规模体量来看,限额以上单位消费品零售额一季度累计下降20.5%,表现不及社零整体走势,当前规模以下的零售商市场依旧贡献主要增长。 新冠肺炎疫情持续拖累一季度社会消费情况,但其影响程度出现降低缓解。截止4月9日全国大型农产品批发市场、大型超市、百货商场、品牌便利店、电商平台及快递开业率均在95%以上;消费渠道逐步恢复正常经营为全国消费市场进一步回暖打下坚实基础。此外,各级省市政府陆续发放多种形式的消费券,激发消费潜力,带动消费回补,在短期内取得了积极成效;其中例如杭州、郑州等地发放的消费券已实现乘数效应10-11倍,短期内消费券的带动效果有望进一步显现。由此我们维持认为,社消总额增速的放缓属于短期异常现象,随着我国疫情管控效果的显现,社会生产生活逐步恢复正常,社消增速将回归疫情前的趋势走向,趋近于2019年8%左右的均值水平,并延续增速的惯性滑落。 4月初的清明小长假消费状况稳步回升,根据商务部网上新闻发布会内容,今年清明小长假期间,市场人气逐步集聚,消费市场稳步回升;居民外出购物显著增多,市场销售较节前明显增长,节假日期间商务部重点监测零售企业日均销售额比节前一周日均销售额增长15.6%;此外,餐饮、旅游休闲消费回暖,清明假期全国住宿、餐饮行业日均交易额比3月中下旬分别增长11.5%和10.0%,约恢复至去年同期五成水平,全国国内旅游接待总人数恢复至去年同期四成水平。尽管消费增速表现与往年同期存在加大差距,但环比情况呈现出逐步改善的明朗态势。疫情对于社消增速的阶段性冲击已在数据端充分显现,随着国内疫情的发展总体向好趋势,长期来看整体增速会经钟摆轨迹回归至疫情前期的均值水平,因此对于社消增速的波动不宜过分担忧,消费市场规模仍会持续扩张。   (二)必选消费:3月CPI同比增速4.3%,20Q1超市及便利店板块总营收同比增速较19年年底轻微放缓降至5.88% 3月CPI同比增速较上月的4.3%滑落0.9个百分点至4.3%,维持在相对高位水平;CPI单月同比增速自2019年初开始一路走高,2020年1月达到过去8年(自2012年1月以来)的峰值;其中3月单月食品烟酒类价格同比上涨13.6%,影响CPI上涨约4.10个百分点;食品中,畜肉类价格上涨78.0%,影响CPI上涨约3.44个百分点,其中猪肉价格上涨116.4%,涨幅回落18.8个百分点,影响CPI上涨约2.79个百分点,生猪调运逐步畅通、屠宰企业复工复产、各地陆续加大储备肉投放力度等措施部分缓解价格压力;春季时令果蔬上市,交运恢复通畅,鲜果(降幅扩大)和鲜菜(由涨转跌)价格分别下降6.1%和0.1%,合计影响CPI下降约0.12个百分点。 从渠道来看,超市、便利店等必选渠道作为居民生活必需品的主要供给渠道,所受疫情冲击相对较小,行业内上市公司的单季总营收同比增速走势与CPI增速的变化趋势相似。2019Q4超市及便利店板块内的公司实现营业收入合计572.32亿元,同比增长10.73%;2020Q1超市及便利店板块内的公司实现营业收入合计653.41亿元,同比增长5.88%。短期来看,自春节假期以来餐饮行业复工进程缓慢,且消费者卫生安全意识较强,在公共场合就餐意愿不比往期,因此对应原属于餐饮行业的资金流入转移至提供食品、生鲜原材料的超市板块,而超市企业在此次疫情期间,充分利用到家配送的线上服务优势,配合社区周边密集布局的线下优势,获得了客流量与客单价的双重提升,有效拉动业绩增长;长期来看,此次疫情之后,消费者将进一步意识到超市等专业卖场与传统的农贸市场相比具有源头可追踪、售后有保障等服务优势,“农改超”的进程将进一步加速,为未来超市企业加速展店、推进下沉整合提供有利的发展环境。   (三)可选消费:3月各品类增速表现基本实现环比改善,20Q1各渠道营收规模均出现不同程度的同比收窄 从产品品类来看,化妆品销售额3月同比下滑11.6%,在上年同期高增速的基数基础上大幅滑落26.0个百分点,但由于其环比表现向好,一季度累计跌幅收窄0.9个百分点至13.2%。金银珠宝销售额3月同比下滑30.1%,在上年同期-1.2%的基础上增速放缓28.9个百分点,一季度累计跌幅缩窄3.4个百分点至37.7%。服装鞋帽销售额3月同比下滑34.8%,较上年同期大幅滑落41.4个百分点,一季度累计跌幅进一步扩大1.3个百分点至32.2%,是3月唯一一个没有出现销售额环比改善的品类;CPI中衣着品类3月同比增速较上月下降0.8个百分点至-0.3%的水平,与其他分类相比涨幅偏低。家用电器和家具3月销售额分别同比下滑29.7%和22.7%,较上年同期增速分别降低44.9和35.5个百分点,但环比销售情况均出现改善,因此一季度累计跌幅分别收窄0.1和4.2个百分点至29.9%和29.3%。可选品类销售增速低迷、增速恢复缓慢是由于自春节起新冠疫情爆发后疫情防控措施使得居民外出消费以及可选消费渠道闭店停业等因素影响,使得居民可选品及耐用品消费受客观环境因素影响有所压制。鉴于疫情短期内对可选品及耐用品的消费仅存在压制作用,并且居民在居家隔离期间由于对家具、家电等家用设备的使用频率大幅提升,使得其对居家体验的要求更高,可能还会产生新增需求,基于此,我们认为在疫情结束后,对应的可选消费品及耐用品消费需求大概率将会得到释放,叠加5月份开始的传统旺季与6月电商大促,可选消费回暖可期。 从渠道来看,百货、购物中心等可选渠道短期承压;其面临的主要问题集中在开业率低、经营时间短、客流量低、人工成本与租金成本较高、库存高、资金周转困难等方面。尽管可选渠道的百货和购物中心正在逐步恢复正常营业,但其中的客流主要来自于商场内的超市、药店等门店,并受到消费者主观避险心理减少外出的影响,客流量较往年同期明显下滑。近日,商务部办公厅发布关于推动步行街加快恢复正常营业秩序的通知,其中提出,鼓励购物中心、百货店逐步恢复正常营业时间,加快推动小微商户、沿街店铺开门营业,争取尽快恢复消费氛围。2019Q4百货、综合业态、珠宝首饰及钟表与其他连锁、电商及服务、专业市场板块内的公司分别实现营业收入447.26/350.15/363.21/743.00/140.29亿元,分别对应同比增速-6.62%/ -1.86%/11.47%/-6.82%/64.05%;2020Q1分别实现营业收入178.63/248.94/322.85/633.48/ 68.77亿元,分别对应同比增速-59.71%/ -37.13%/-5.72%/-6.69%/-5.33%。可以看出在疫情的影响之下,各个可选渠道一季度均出现了营收的同比萎缩,但综合业态相较百货渠道的韧性与抗风险能力更强,因此横向对比单季的表现均更为优异。      二. 市场行情 (一)商贸零售指数4月上涨0.63%,子行业中专业市场经营板块领涨 4月份商贸零售指数上涨0.63%,跑输上证综指(4.11%)、沪深300(6.49%)以及深证成指(8.25%)。新零售指数下跌0.14%,跑输商贸零售指数。商贸零售各子行业中,专业市场经营板块(6.00%)、电商及服务板块(5.56%)走势领先,表现优于商贸零售行业整体水平;一般零售板块(-0.22%)、贸易板块(-1.15%)、专营连锁板块(-1.14%)均低于商贸零售行业整体水平。 截止4月30日,上市公司已经完成2019年年报与2020年一季报的公布。一般零售-超市及便利店板块中(合计12家公司), 2019年全年版块内上市公司合计实现总营业收入2273.27亿元,同比增长9.83%;实现归母净利32.30亿元,同比下降10.14%。其中永辉超市(601933.SH,-0.78%)和百联股份(600827.SH,1.54%)营收规模分别达到848.77/504.59亿元,在版块内处于明显的优势地位,其余公司的规模均尚未超过200亿元;与营收规模相匹配,两家公司的归母净利水平同样处于领先地位,其中永辉超市以15.64亿元的规模作为唯一一家超过10亿元的公司位列榜首。从增速的角度来看,永辉超市与家家悦(603708.SH,7.55%)营收增速均在20%左右,远超板块内其他公司表现;安德利(603031.SH,9.02%)(净利规模偏小,轻微改善由0.06亿元提升至0.15亿元对应160%的高增速)、红旗连锁(002697.SZ,1.54%)(长期股权投资四川新网银行带来投资收益)以及三江购物(601116.SH,3.80%)(19Q2转让杭州浙海100%确认的投资收益以及市场拓展费)业绩同比增速均超过40%。2020Q1版块内上市公司合计实现总营业收入653.41亿元,同比增长5.88%;实现归母净利20.56亿元,同比下降0.54%,各个公司的具体表现排名相较2019年年底没有出现明显的变动,但一季度仅有(按增速由高到低)家家悦、永辉超市、红旗连锁、三江购物和华联综超(600361.SH,-12.08%)五家公司实现规模的扩张,其中家家悦以38.96%位列第一。综上,永辉超市和家家悦(尤其是永辉超市)在规模基数大的基础上实现稳定的营收与净利增长,表现稳定。其中,门店的拓展情况、到家业务的发展情况以及供应链的建设情况等是影响行业内公司表现的核心因素;而在2020年一季度疫情对于超市及便利店等必选渠道的影响实际较小。 一般零售-百货、综合业态两个板块中(合计38家公司),2019年全年版块内上市公司合计实现总营业收入2937.12亿元,同比减少6.81%;实现归母净利92.04亿元,同比增长44.83%。其中有10家公司的营收规模均超过100亿元,以重庆百货(600729.SH,-2.52%)领先,营收规模达到340.84亿元,在高规模基数的基础上,利群股份(601366.SH,-11.41%)和欧亚集团(600697.SH,-3.48%)实现了超过5%的同比增长;有3家公司的归母净利超过10亿元,分别是南京新百(600682.SH,-2.74%)、茂业商业(600828.SH,-4.93%)以及鄂武商(000501.SZ,-3.57%),其中南京新百以16.87亿元的规模位列第一,在考虑业绩规模的基础上,仅有鄂武商与重庆百货(股权投资马上金融)表现较好,业绩同比增速超过15%。2020Q1版块内上市公司合计实现总营业收入414.81亿元,同比大幅减少49.01%;实现归母净利-6.91亿元,同比下降118.13%,重庆百货和南京新百在营收与业绩规模上的优势地位没有发生改变,行业内仅有上海九百(600838.SH,-6.98%)一家公司实现规模同比扩张,其余公司均出现不同幅度的萎缩,同时行业内仅有三家公司实现业绩同比扩张。总结可以发现,经营包含超市等必选业态的综合渠道发展相对较好,且百货行业内的公司正在逐步升级改造现有门店,向体验式的购物中心化转型,以此提高自身的经营效率及经营韧性;但行业整体可选属性较强,由此在消费增速下行放缓区间内所受影响较大,同时在一季度疫情期间明显展现出经营场景的局限性,因此营收端和利润端均承载较大压力。 专营连锁、专业市场经营两个板块中(合计27家公司),2019年全年版块内上市公司合计实现总营业收入2874.68亿元,同比增长3.39%;实现归母净利50.88亿元,同比增长3.86%。其中爱施德(002416.SZ,36.61%)、天音控股(000829.SZ,4.60%)、老凤祥(600612.SH,2.57%)、豫园股份(600655.SH,3.97%)四家公司营收规模超过400亿元,远领先与版块内其他公司;而美凯龙(601828.SH,2.26%)、豫园股份和居然之家(000785.SZ,-6.05%)三家公司业绩规模超过30亿元,属于版块内的佼佼者。2020Q1版块内上市公司合计实现总营业收入659.39亿元,同比增加3.02%;实现归母净利10.94亿元,同比下降52.52%,其中老凤祥、美凯龙、豫园股份和居然之家四家公司在营收、业绩规模方面的相对优势明显,可以看出在疫情期间,家具连锁经营和黄金连锁经营的稳定性相对较强。 电商及服务板块中(合计5家公司),2019年全年版块内上市公司合计实现总营业收入2931.23亿元,同比增长8.02%;实现归母净利86.79亿元,同比下跌42.50%。版块内苏宁易购(002024.SZ,-6.76%)以2692.29亿元的营收规模和98.43亿元的净利规模占据绝对主导地位,其表现会直接影响板块的整体水平和均值水平,跨境通(002640.SZ,-2.93%)以百亿级别的营收影响次之(唯一一家2019年同时出现营收和净利下滑的公司),剩余三家公司的营收规模均不及50亿元,但营收和净利均维持高位,尤其是净利同比增速均超过20%。2020Q1版块内上市公司合计实现总营业收入633.48亿元,同比减少7.01%;实现归母净利-2.25亿元,同比下降142.32%。其中仅有值得买(300785.SZ,21.25%)一家公司实现营收同比增长22.42%,其余公司均出现不同程度的规模萎缩,而仅有苏宁易购一家呈现单季亏损,公司往年历史业绩受处置股权等非经常性因素影响较大,因此剧烈变动符合预期。  (二)零售行业整体PE估值水平已达到历史中枢水平,其中百货、超市等行业PE处于相对高位 商贸零售行业总体以及CS百货、CS综合业态、CS专营连锁以及CS专业市场经营行业表现与其PB和PS变化趋势较为契合,但除超市及连锁便利的PS和PE高于历史均值外,其余行业PB、PS和PE的近期数值均低于历史均值水平,属于被市场显著低估的阶段。CS超市及便利店表现与PS、PE呈现出一定的契合,其 PE和PB低于历史较高水平,属于被市场略微高估的阶段。    (三)百货与电商公司受到市场关注,涨幅表现与资金流入量表现持续领先 永辉超市(601933.SH)、南极电商(002127.SZ)、红旗连锁(002697.SZ)、东方集团(600811.SH)、友阿股份(002277.SZ)、萃华珠宝(002731.SZ)、跨境通(002640.SZ)、浙江东方(600120.SH)、上海九百(600838.SH)、鄂武商A(000501.SZ)等资金持续较高净流入(至少两个月);海印股份(维权)(000861.SZ)、南极电商(002127.SZ)、国美通讯(600898.SH)、浙江东方(600120.SH)、香溢融通(维权)(600830.SH)、安德利(603031.SH)、北京城乡(600861.SH)、家家悦(603708.SH)、王府井(600859.SH)、银座股份(600858.SH)持续出现涨幅。 新华百货(600785.SH)、莱绅通灵(603900.SH)、欧亚集团(600697.SH)、大连友谊(000679.SZ)、时代万恒(600241.SH)、中兴商业(000715.SZ)、宁波中百(维权)(600857.SH)、广百股份(002187.SZ)、津劝业(600821.SH)、商业城(600306.SH)、*ST成城(600247.SH)、秋林集团(600891.SH)资金净流入占比总市值比重较低(至少两个月);东方金钰(维权)(600086.SH)、宏图高科(600122.SH)、南纺股份(600250.SH)持续出现涨幅的相对落后或是较大跌幅。  (四)核心关注组合表现较好    三. 四月份核心组合公司经营情况跟踪 (一)家家悦(603708.SH)  (二)永辉超市(601933.SH)   四. 五月份配置建议 我们认为4月份的社消增速表现将延续3月的趋势进一步出现改善。一方面,新冠疫情防控取得阶段性成功,各地逐步放宽管控力度,伴随着复产复工、返校等通知的发布,线下各渠道门店也基本实现正常营业,客流量逐步回升,虽较历史往期仍存在一定差距,但环比的明显改善不容小觑;另一方面,五月初伴随传统的五一小长假,前期清明假期积攒的外出旅游、消费等情绪得以集中释放,以北京市为例,29日政府相关部门将公共卫生应急响应级别调至二级(不再需要十四天隔离)后仅半小时,去哪儿网平台上北京为出发地的机票预订数量环比上一时段暴增15倍,由此可以看出居民对于消费的热情极高,消费能力依旧强有力,在相关疫情防控措施允许的范围内可以实现消费的有效提升;当前适当放开的消费场景叠加充足的消费时间,形成双重利好。 政策层面,除了前期国家已经出台《关于促进消费扩容提质加快形成强大国内市场的实施意见》,从供需两端、全消费链积极提振整体消费环境,各地区、各行业已开始积极响应,并且各地方政府相继出台“消费券”、刺激汽车消费以及支持文旅消费等刺激消费政策,并以取得了较为显著的拉动效应,现阶段社会各界也充分把握五一的消费节点,再次为消费市场注入强心剂。以上海市为例,由政府牵线主导自4月末开始将举办“五五购物节”,主要针对五一假期并横跨整个第二季度,贯穿劳动节、儿童节、端午节等多个重点节日,全上海市各大电商平台、商业企业、品牌企业、终端产品等将广泛参与,通过百余项活动盘活全城消费,购物节主要从在线电商云经济、汽车消费、餐饮消费、夜间消费等四个角度出发,通过发放优惠券和补贴、借助直播宣传、主办文化娱乐项目等途径积极吸引消费,希望得以最大限度放大政策和资金的杠杆作用、乘数效应,最大限度促进消费回补和潜力释放。 综合来看,此次疫情对于社消增速的阶段性冲击已在数据端充分显现,随着国内疫情的发展总体向好趋势,长期来看整体增速会经钟摆轨迹回归至疫情前期的均值水平,因此对于社消增速的波动不宜过分担忧,消费市场规模仍会持续扩张。随着2019年年报和2020年一季报的完全发布,市场情绪中对于公司业绩真空期以及疫情期间的不确定性降低,前期市场好看的超市行业、化妆品行业、电商及服务行业以及行业内的重点公司等均呈现出符合市场预期的表现。在此背景下,我们继续维持前期(Omni-channel)全渠道配置的逻辑不变,同时建议增持超市、化妆品以及电商服务中的优质标的:①在经济环境与社会环境出现短期内波动较大的背景下,超市作为消费者购买必需品的主要渠道之一,将凭借其作为实体店“体验”和“服务”的基础定位,通过专业型布局、数字化改造和互联网营销管理扩大自身优势,加速实现线上线下渠道联动;②当前国内的化妆品公司主营以护肤品居多,彩妆占比相对较低,而个护品类与护肤品品类必需属性相对较强,消费者的购买频次偏高且需求稳定,同时护肤品的毛利率水平亦相对较高,在当前的外部环境之下,化妆品公司可以极为有效的借助互联网渠道营销并落地销售,未来线上渠道也是触达更多消费者、拉动销售规模增长的核心动力之一;③疫情期间线上渠道相较线下的优势显现,电商渠道一方面不受经营场地和经营时间的限制,可以有效帮助更多的消费者接触更为广阔的消费选择,并提供更为精准匹配需求、物美价廉的商品服务筛选与推荐,同时伴随直播带货等新兴营销手段的发展,线上渠道的体验感逐步增强;可以为品牌商提供相关服务以拉升其营收业绩的服务商获得广阔的前景。公司方面,我们继续维持前期的推荐组合:家家悦(603708.SH)和永辉超市(601933.SH),并增加珀莱雅(603605.SH)和壹网壹创(300792.SZ)。 五. 风险提示 疫情恶化的风险;CPI表现不及预期的风险;消费者信心不足的风险;行业竞争加剧的风险。 新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:王涵 |