安信证券:改善可期 家电承压后关注内需驱动反弹(股)

时间:2020-05-07 点击: 次 来源:不详 作者:佚名 - 小 + 大

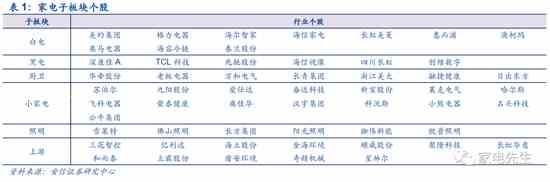

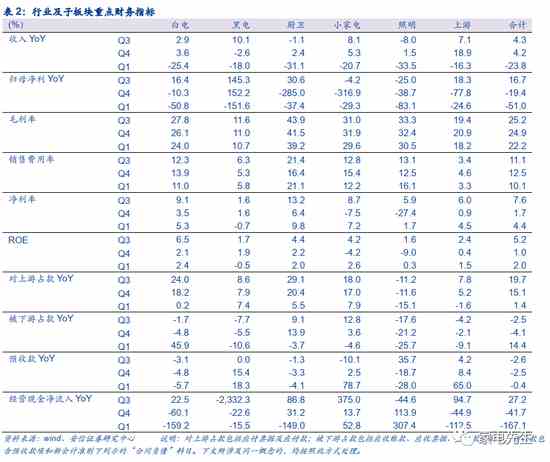

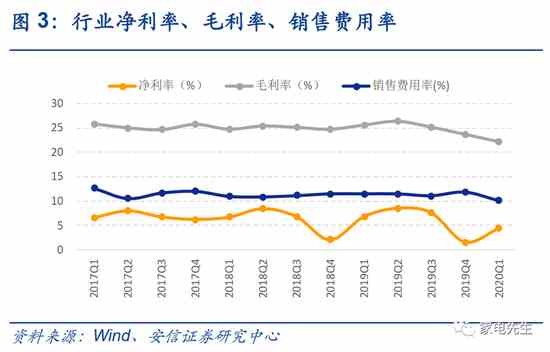

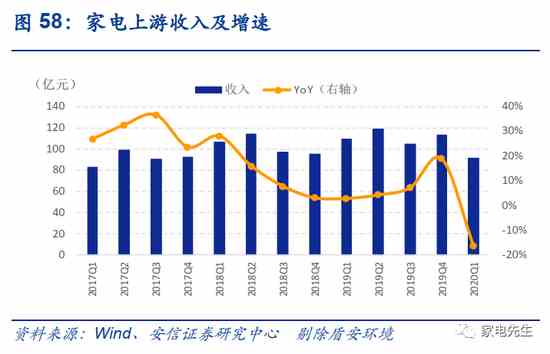

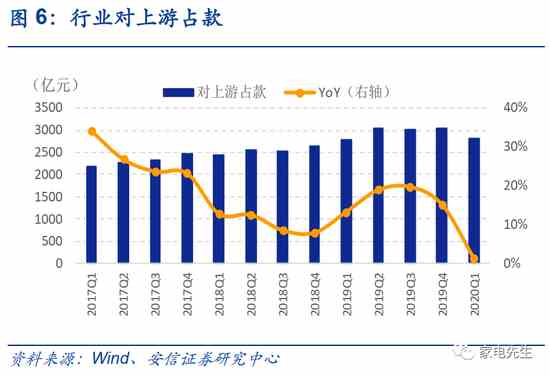

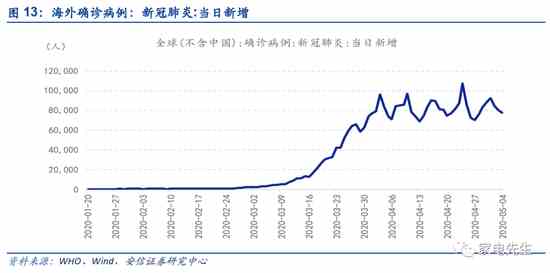

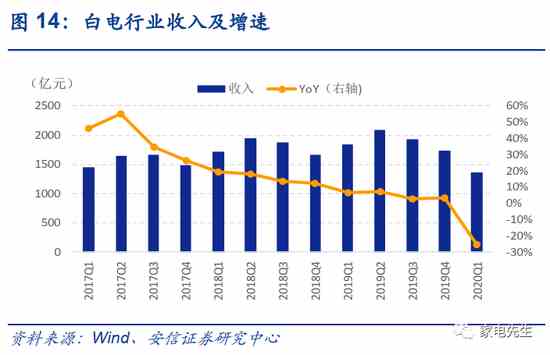

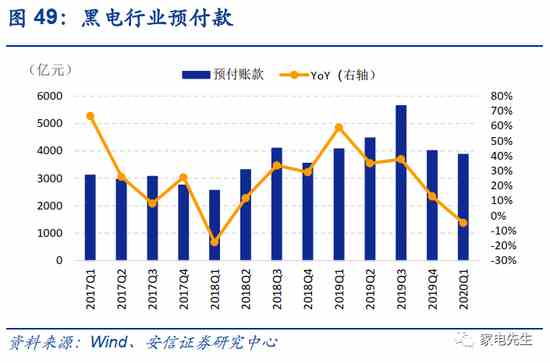

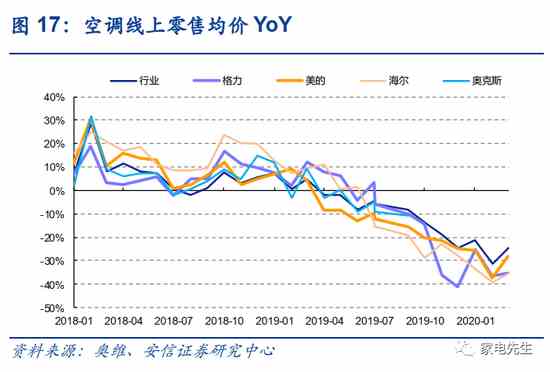

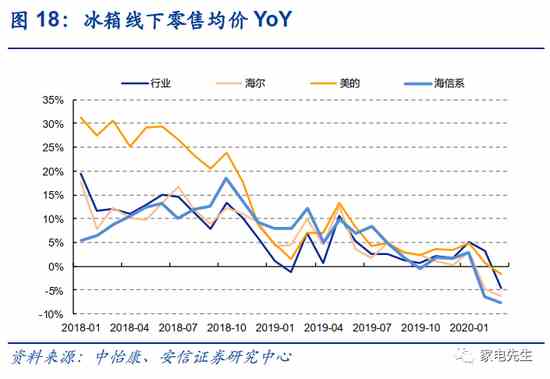

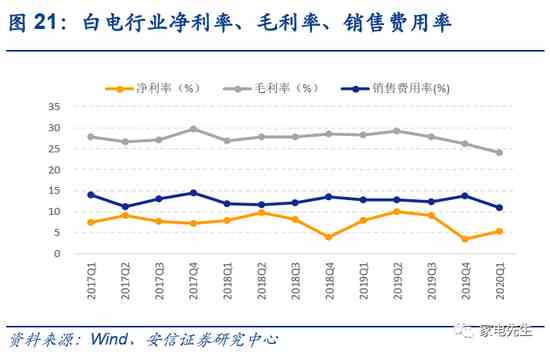

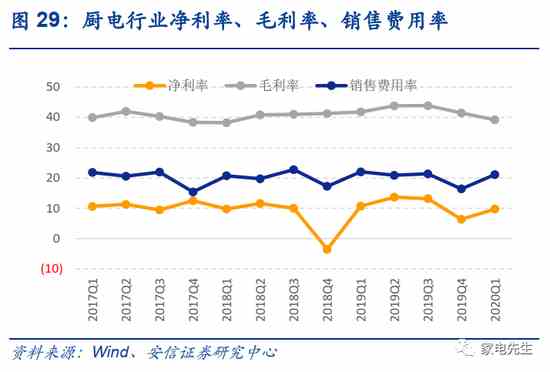

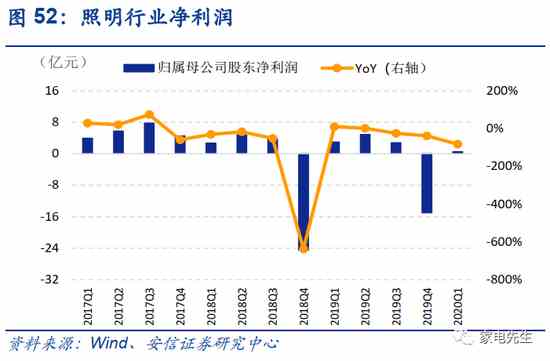

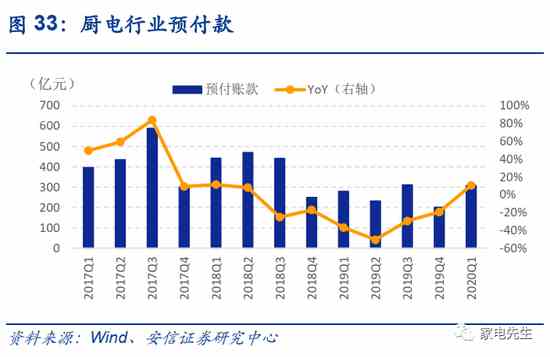

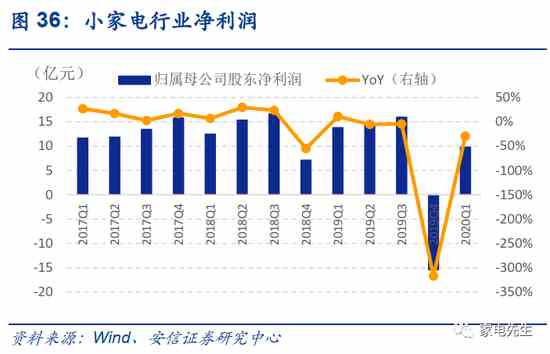

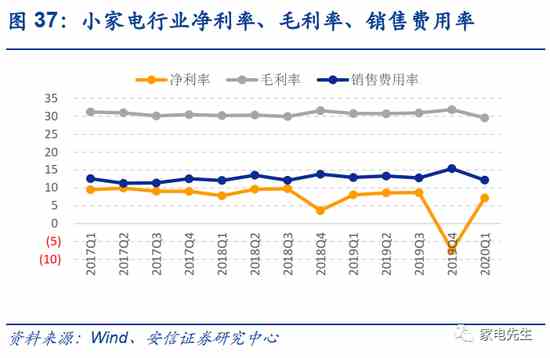

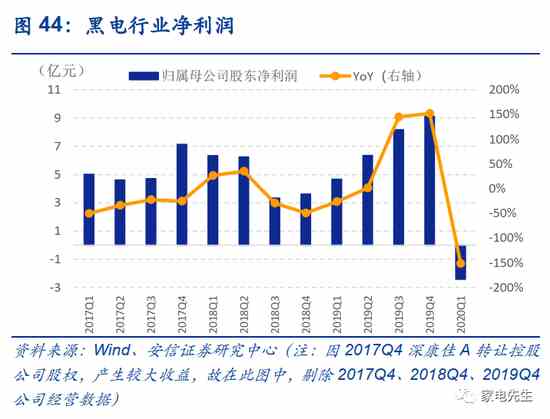

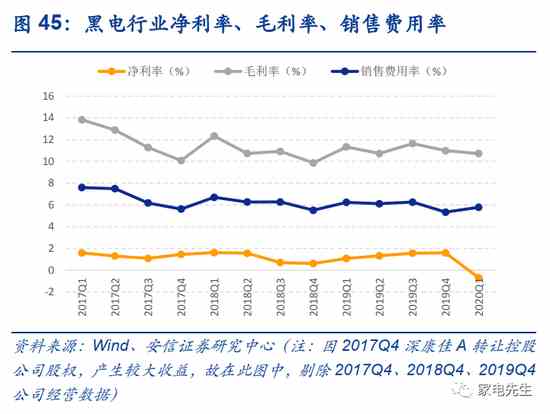

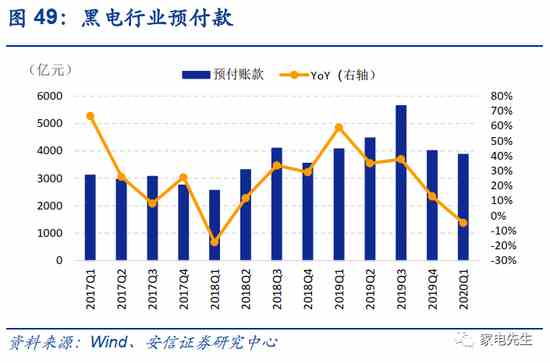

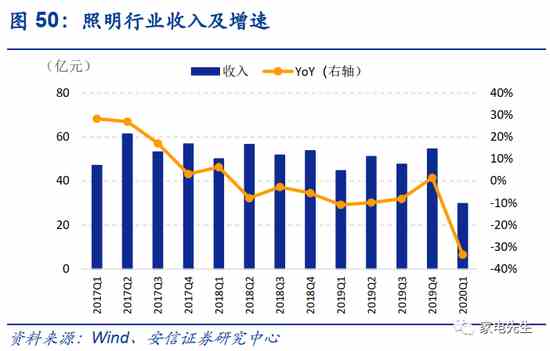

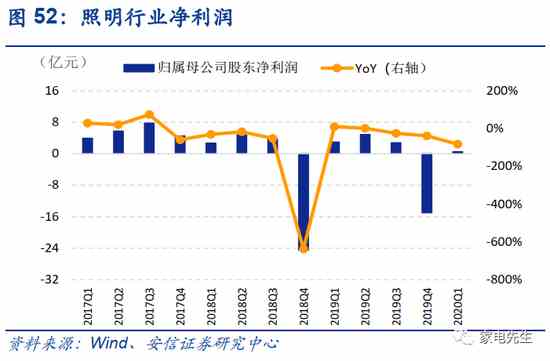

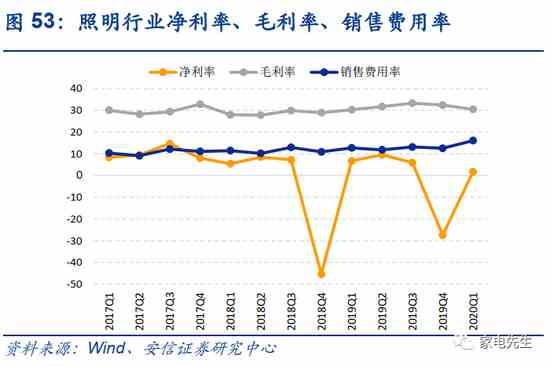

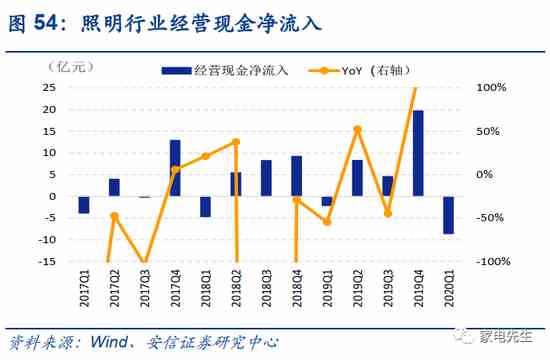

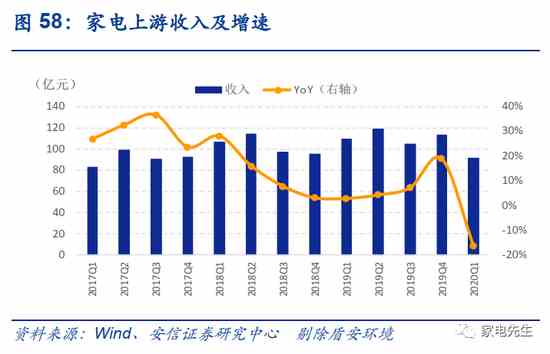

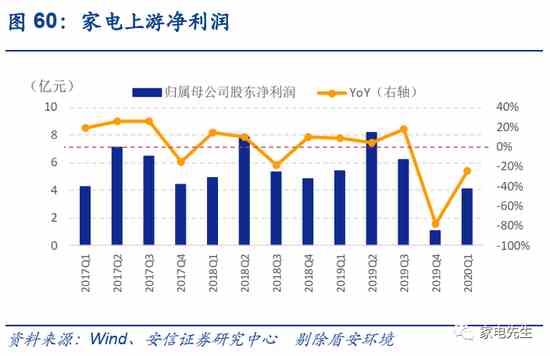

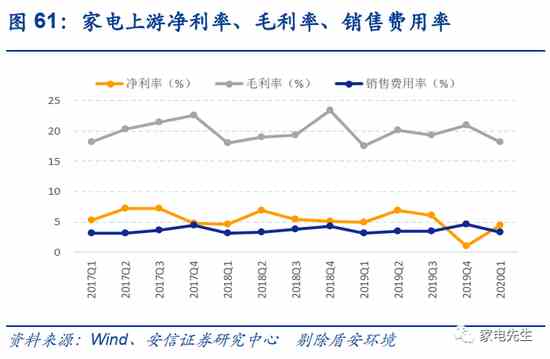

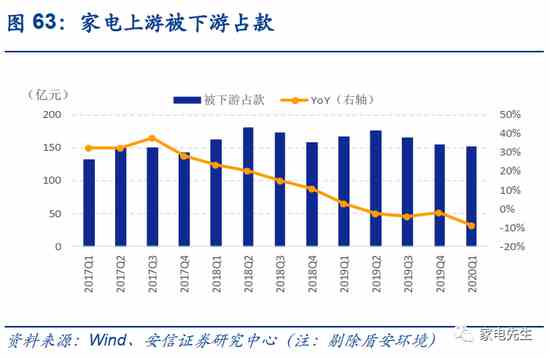

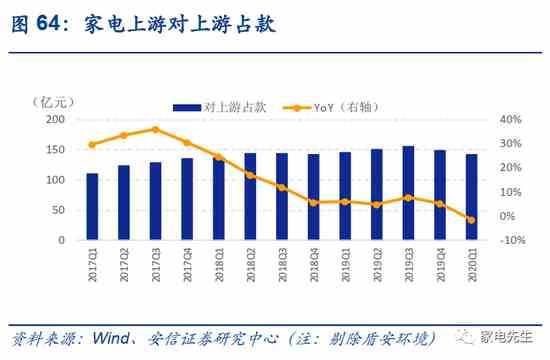

| 炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 原标题 Q1抗压测试,Q2步入恢复——家电行业2019年报&2020一季报总结 来源 家电先生 文 张立聪(金麒麟分析师) 王修宝(金麒麟分析师) 李奕臻 韩星雨 投资要点 ■Q1疫情对家电行业供需冲击较大,但部分小家电个股受影响小:新冠疫情对家电行业的供需端都形成了较大的冲击,Q1家电行业整体收入YoY-23.8%,特别是白电、厨电、照明板块,这跟他们线下渠道占比高、安装属性重有关。盈利端所受的负面冲击较收入端更显著,Q1家电行业整体归母净利润YoY-51.0%,毛利率同比下滑3.4pct,有部分个股甚至盈转亏,这与企业运营中刚性的成本支出、防疫相关投入增加有关,此外,弱需求背景下,价格竞争更加激烈。相对而言,一些小家电公司则有不错的表现,受益居家用餐需求的增加,厨房类小家电公司收入同比还能有增长,国内以线上销售为主的小熊YoY+17%、新宝旗下摩飞收入YoY+380%。 ■内需改善可期:随着国内防疫形势趋缓和,生产经营逐步恢复到常态。我们看到近期一些行业销售数据复苏明显。几个值得关注的行业红利:1)多地政府陆续推出消费券、以旧换新等政策来鼓励消费,有助于终端需求的快速恢复。2)2019H2竣工交付改善,竣工住宅的毛坯房装修需求大概率会在今年Q2有所体现,对于接下来的竣工态势我们继续看好,3月单月住宅竣工面积同比已转正(YoY+1.2%),几个主流地产公司披露的2020计划竣工面积均高于上年(万科YoY+10.4%、保利YoY+14.4%、新城控股YoY+94.0%)。新房装修对公司业务会有明显的拉动(可参考报告20200417《竣工3月转正,家电终端景气复苏》)。3)原材料价格走低。受全球疫情的影响,铜、钢等价格回落,石油价格低位徘徊,相关衍生的化工制品如塑料、发泡料等也会受益。 ■海外需求端的不确定性增加,但对国内而言供给端可能是机会:海外疫情蔓延且尚未得见拐点,可能会对企业的出口造成阶段性的冲击。但我们认为,海外疫情也会冲击其本土的家电供应,对产业链完善、生产经营可以正常运作的国内企业来说,海外订单的影响是双向的,最终结果需密切跟踪。 ■投资建议:疫情总会过去,内需驱动的公司将率先迎来反弹。推荐个股:看好白电、厨电龙头的中长期投资价值,推荐格力电器、美的集团、海尔智家、老板电器、浙江美大、华帝股份、三花智控。另外,消费者增加在家用餐,厨房小家电的需求增加,相关个股将受益,包括小熊电器、苏泊尔、九阳股份、新宝股份等。食品饮料终端冷链设备需求增加,推荐海容冷链。 ■风险提示:海外疫情恶化,地产竣工不及预期。 1 家电行业:Q1受疫情冲击,Q2或有改善 我们按安信家电组跟踪的家电个股及分类,结合2019年报和2020年一季报,对家电行业上市公司整体及各子板块的经营情况进行回顾与展望。  1.1. 疫情冲击,经营承压 受疫情冲击,收入普遍下滑。2019Q4单季度家电行业整体收入YoY+2.8%,环比2019Q3增速回落1.5pct,基本符合预期;2020Q1家电行业整体收入YoY-23.8%,受疫情冲击影响更大的是白电、厨电、照明板块,这跟他们线下渠道占比高、安装属性重有关,疫情期间的销售运营受到较大限制。小家电板块中,受益居家用餐需求的增加,厨房类小家电公司收入表现相对较好,国内以线上销售为主的小熊、新宝等Q1同比还略有增长。 盈利端所受的负面冲击较收入端更显著。2020Q1家电行业整体归母净利润YoY-51.0%,降幅高于收入端,有部分个股甚至出现了亏损。分析其成因:1)收入虽然下滑,但企业运营中会有一些刚性的费用支出和成本摊销,此外,抗疫措施也会增加相关开支;2)产品结构影响,由于国内线下经营受阻,电商产品和海外出口收入占比提高,一般而言他们的毛利率相对低;3)弱需求背景下,价格竞争更加激烈。后两者最终体现为Q1的毛利率同比下滑。 经营性现金流转负。2020Q1行业整体经营性现金净流入转负,行业被下游占款YoY+14.4%,对上游占款YoY+1.4%。行业普遍体现为支出增加、回款减少,行业龙头之一格力电器的经营现金流净额转负(-117.7亿元)为2001年以来首次。作为资金实力强、现金流状况好的整机制造企业,Q1更多支持行业上下游产业链,也是共渡难关的选择。          1.2. Q2内需有望改善,外需不确定性增加 国内经营逐步恢复正常。随着国内防疫形势趋缓和,生产经营逐步恢复到常态。此外,在需求和成本端,一些积极的因素即将发挥作用。 1)在防疫限制措施逐步恢复常态后,线下门店的经营、入户安装施工恢复正常。多地政府陆续推出消费券、以旧换新等政策来鼓励消费,有助于终端需求的快速恢复。 2)2019H2竣工交付改善,竣工住宅的毛坯房装修需求大概率会在今年Q2有所体现,对于接下来的竣工态势我们继续看好,3月单月房地产开发投资YoY+1.1%,住宅竣工面积同比转正(YoY+1.2%),几个主流地产公司披露的2020计划竣工面积均高于上年(万科YoY+10.4%、保利YoY+14.4%、新城控股YoY+94.0%)。新房装修对公司业务会有明显的拉动(可参考报告20200417《竣工3月转正,家电终端景气复苏》)。 3)原材料价格走低。受全球疫情的影响,铜、钢等价格回落,石油价格低位徘徊,相关衍生的化工制品如塑料、冰箱用发泡料等价格也不大可能大涨。 海外疫情蔓延且尚未得见拐点,可能会对企业的出口造成阶段性的冲击。另外,汇率的走向仍需跟踪。      2 白电:龙头抗压能力强 2.1. 线下经营受阻,线上发力 Q1行业整体收入增速回落,但个股间出现分化。Q1白电行业整体收入YoY-25.4%,部分个股表现好于行业整体。总体而言,空调受影响比冰洗大。Q1空调本就属于淡季,疫情下安装受阻,加之弱需求背景下行业价格竞争的加剧、经销商提货意愿下降,空调龙头格力Q1收入和业绩降幅分别达到49.0%和72.5%。美的和海尔的收入增速分别为-22.7%和-10.2%,好于行业整体,原因在于量价企业都是多元化业务布局、海外占比较高,Q1公司国内迅速发力线上销售,海外Q1疫情营销还小,海尔在海外收入增长8.5%。 疫情压力也体现在资产负债表。预收款整体YoY-5.7%(按新收入会计准则,原先记为“预收款项”的货款,转入“合同负债”),反映出经销商提货意愿相对上年同期更为谨慎。   空调企业延续了较强的促销力度。自2019年双11以来,龙头格力发起了降价幅度较大的促销,加之空调行业新的能效标准计划于2020年7月1日起执行,空调行业均价一直维持在相对低位。 冰洗行业增长相对平稳,但3月份的促销开始后,价格同比也出现了下滑。我们预期阶段性的促销过后,冰洗行业仍有望维持相对稳健的增长态势。     2.2. 阶段性扰动大,新一轮的成本红利值得关注 2019Q4和2020Q1,主要龙头个股的阶段性因素扰动较多,导致白电子板块的盈利能力出现较大波动。自2019Q4开始,白电行业毛利率出现下行,2020Q1毛利率同比-3.3pct。对板块毛利率影响较大的是三大龙头:1)格力:毛利率的降幅与原材料价格走势向左且降幅较大,可能跟公司促销定价策略和实物返利政策相关;2)美的和海尔,可能跟海外和线上业务占比提升有关。Q1海外业务受影响相对小,外销增速超过内销,加上线上产品结构性的毛利率低于线下,一定程度上拉低了整体毛利率。 净利润率环比有所回升。白电行业Q1净利率受疫情冲击同比-2.7pct,但环比略有回升,这主要与Q4格力、海尔的费用投入阶段性增加有关。2019Q4格力进行了“百亿让利”促销,海尔增加了市场费用投入和物流服务(国内进行智慧家庭品牌宣传、空调促销等,国外投资GEA、欧洲的品牌建设等)。这种大规模市场费用投入是相对阶段性的,Q1两家公司就相对恢复了正常。 关注成本红利和行业价格走向。Q1以来原材料价格同比继续下行,当前还在低位震荡,若国内消费景气恢复,则各企业的价格竞争也会相对缓和,毛利率剪刀差将得到体现。   2.3. 增大对产业链现金流的支持 Q1经营性现金净流出。疫情冲击下,现金流回收受阻,整机企业更多表现为被下游占款增加、对上游的占款相对减少,以支持上下游产业链。展望Q2及2020年全年,随着国内经营的恢复和金融市场流动性增加,预计行业现金流可恢复较好态势。     3 厨电: Q1受疫情冲击大,Q2或有改善 3.1. Q1收入下滑,龙头公司表现较好 因疫情影响,Q1行业收入增速下降。因线下门店营业、产品上门安装受到影响,2020Q1厨电行业收入YoY-31.1%,但表现符合资本市场预期。其中,龙头公司收入端增速高于行业(老板Q1收入YoY-23.8%),展现了较强的抗压能力,这与老板电器电商收入占比高、线上运营能力较强有关(Q1老板电商收入YoY-5%,线上占比34%,增速快于同业公司)。我们认为,当前国内疫情已得到有效控制,企业线下门店客流逐步恢复,而2019H2以来的地产竣工红利也将逐步兑现,预计Q2及之后的几个季度,厨电行业收入端将有明显改善。 下游提货积极性有待恢复。2019Q4~2020Q1,厨电行业预收款同比小幅下滑,反映了下游渠道谨慎的经营预期。我们判断,随着Q2行业景气逐步恢复,经销商提货积极性或提升。   3.2. 行业盈利能力下滑 因促销降价、折旧摊销影响,厨电行业盈利能力下滑。2020Q1厨电行业毛利率同比-2.6pct,我们分析,行业盈利能力下滑,与以下两个因素相关:1)行业淡季叠加疫情影响,企业开展降价促销活动。根据奥维云网数据,2020Q1烟机、烟灶套餐线上零售价YoY-11%/-15%。2)疫情影响公司生产,固定资产的折旧与摊销对企业盈利能力产生一定影响。需要一提的是,在行业低迷期,老板电器Q1毛利率同比+1.7pct,优于行业,主要得益于公司运营效率较高、电商(毛利率约70%)收入占比提升。我们预计,Q2企业生产已恢复正常,考虑到成本红利,预计各个公司盈利能力有望改善。   3.3. 经营性现金流改善 经营现金净流入同比明显下滑。2020Q1行业经营现金净流入YoY-149%,主要是各个企业收入有所下降,销售回款减少。厨电行业现金流的改善原因与未来趋势,我们判断与白电相似。     4 小家电:Q1线上厨房小电放量 4.1. Q1行业收入增速下滑,公司分化 Q1小家电行业收入端同比下降,企业表现分化。2020Q1小家电行业收入YoY-20.7%,表现优于白电、厨电,主要因疫情期间,消费者偏向于居家饮食、自制食品,对厨房小电需求量增加。分公司看,Q1部分企业因复工推迟及线下收入占比高(例如苏泊尔,其武汉基地业务占比高),收入端受疫情冲击明显;而一些品牌由于线上收入占比高、主要销售厨房小电(例如小熊电器、摩飞),收入端明显增长(Q1小熊收入YoY+17%、摩飞收入YoY+380%)。我们分析,Q1之后的几个季度,国内消费者居家用餐的频率仍高于同期,预计厨房小电产品销售将保持较好增长态势。需要注意的是,海外疫情蔓延,可能对国内小家电公司出口业务产生一定影响,外销情况值得跟踪。 预收款同比大幅增加。截至2020年3月底,小家电行业预收款YoY+78.7%,说明2020Q1渠道对未来的经营预期偏积极。分公司来看,行业龙头企业预收款同比增幅较大(苏泊尔YoY+180%、新宝YoY+112%、小熊电器YoY+124%),说明在之后几个季度,龙头公司的收入端或有较好表现。 新上市的公牛集团和石头科技,Q1收入均同比下降。公牛因线下收入占比较高(约90%),且内销占比较高,收入受疫情冲击明显。我们分析,插线板具有刚需属性,Q1的需求有望在Q2找补。石头科技收入的下滑主要因为1)发展自主品牌,小米定制产品订单继续减少;2)线下经销模式收入占比较高(2019年为33.7%),受疫情影响订单有所下降。石头经销商渠道占比较高,部分主要经销商主营进出口贸易,Q2受海外疫情影响,存在不确定性。   4.2. 龙头公司盈利能力下滑,影响行业毛利率 Q1苏泊尔毛利率降幅较大,影响行业盈利能力。2020Q1苏泊尔毛利率为24.0%,同比-7.3cpt,拉低了小家电行业毛利率水平(Q1行业毛利率同比-1.2pct)。公司盈利能力大幅下滑,主要原因为:1)较低毛利率的线上渠道占比提升。2)外销业务收入占比增加。3)Q1收入口径调整,影响毛利率。若剔除苏泊尔,小家电行业Q1毛利率同比+1.0pct,这与Q1成本红利、人民币币值低于上年同期相关。展望未来,若原材料价格维持当前水平、人民币币值较为稳定,我们预计行业可保持当前盈利能力。   4.3. 经营性现金流明显改善 经营现金净流入同比大幅增加。2020Q1小家电行业经营现金净流入YoY+52.8%,经营现金净流入的明显改善,体现为被下游占款(YoY-4.6%)和预付科目(YoY-11.5%)的下降,对上游占款(YoY+7.9%)有所增加。展望未来,我们预计,龙头公司的行业地位稳定,其产业链议价力将会增强,现金流充沛。     5 黑电: Q1受疫情影响较严重,Q2外销危中藏机 5.1.Q1受疫情影响收入大幅下滑 2019Q4黑电行业收入增速转负,YoY-2.6%。收入同比下降,主要因为面板价格Q4进一步下降,导致整机价格下降。根据奥维数据,彩电内销均价YoY-10.1%。2020Q1黑电行业收入降幅进一步扩大,YoY-18.0%,主要因为新冠疫情遏制国内黑电需求。根据产业调研,我们预计Q2电视国内需求逐步恢复,国外电视需求可能出现一定幅度下降。 Q1预收款增速环比提升,YoY+18.3%,主要因为四川长虹Q1预收款项YoY+23.1%。我们观察到,长虹去年底以来的销售政策更为积极,也取得一定的收效。海信视像Q1预收款YoY-10%,反映渠道经营预期下行,从行业角度看,有一定的代表性。与品牌商相比,出口型企业Q1受海外疫情影响的相对较低,兆驰股份Q1预收款YoY+18%。   5.2. 疫情+原材料价格上涨,盈利能力下降 Q1盈利能力大幅下滑。Q1毛利率环比-0.3pct至10.7%,主要因为原材料价格上涨。2019Q4面板价格降至历史低位,跌破部分面板厂的现金成本,产能逐渐退出,导致Q1面板价格呈现有所恢复。疫情导致Q1黑电行业收入大幅下降,由于存在刚性费用,销售费用率环比+0.4pct至5.8%。毛利率下降叠加销售费用率提升,Q1黑电行业净利率环比-2.3pct至-0.7%。 预计Q2盈利能力将有小幅改善。虽然Q2外销压力较大,刚性费用对行业盈利能力仍有拖累,但Q2原材料价格呈下行趋势,整机厂有望改善毛利率。2月底以来,海外疫情逐渐加剧,欧洲杯、美洲杯、奥运会相继延期,影响电视面板需求,4月面板价格环比已有所回落。   5.3. 现金流:个股分化 Q1行业经营现金净流入同比有所改善。黑电行业Q1经营现金净流入为-14.4亿元,上年同期为-17.0亿元。个股分化较为严重。具体来看,创维数字Q1经营现金净流入同比增加12.0亿元,主要因为公司主要客户为广电、三大运营商,现金回款稳定,且Q1收回部分应收账款;海信视像Q1经营现金净流入同比减少11.7亿元,主要因为疫情影响公司回款,销售商品、提供劳务收到的现金同比减少13.3亿元。     6 照明: Q2地产竣工回暖,关注龙头经营 6.1. Q1收入受疫情影响较为直接 Q1行业收入大幅下降。受疫情影响,线下门店停业、工程项目停工、家庭装修停滞,照明行业与地产关联度较高,具有安装属性,受疫情影响较为直接。进入Q2,国内疫情形势好转,经营逐步恢复。从天猫监测数据来看,欧普4月灯饰光源类产品天猫销售额YoY-5.8%,环比3月降幅收窄6.8pct。地产竣工逐渐改善,3月房地产开发投资YoY+1.1%,住宅竣工面积YoY+1.2%。且几个主流房地产公司披露的2020年计划竣工面积高于上年。我们判断照明类产品Q1受疫情滞后的需求,将于Q2逐渐释放。 Q1预收款有待改善。3月底,照明行业预收款YoY-28.0%,降幅环比扩大9.3pct。分公司看,Q1欧普预收款YoY-49.7%,我们分析可能因欧普放宽经销商返利政策,导致三月末提货积极性较差。佛山照明、阳光照明、珈伟新能、长方集团Q1预收款同比均有一定增幅,多数厂家的下游渠道对景气复苏持乐观态度。   6.2. 龙头公司业绩下滑 Q1照明子行业业绩同比下降83.1%,其中龙头公司欧普业绩盈转亏。欧普Q1毛利率同比下降2.0pct,销售费用率同比提升8.2pct,导致净利率同比下降5.9pct。毛利率的下降可能因为1)疫情导致LED照明行业竞争加剧,2)因线下经营受阻,线上低价产品结构占比提升。销售费用率的提升是疫情背景下收支不平衡所致。随着国内疫情缓解,我们认为欧普的经营情况有望逐渐好转。   6.3. 经营性现金流净额下降 Q1行业经营性现金流净额有所下降。2020Q1照明行业经营性现金流净额-8.6亿元,上年同期为-2.1亿元。其中,欧普Q1经营性现金流同比减少6.0亿元至-9.0亿元。我们分析主要原因是疫情导致终端销售规模下降,收到的回款相应减少。     7 上游:收入端受影响比整机企业小 7.1. 板块整体收入下滑,但降幅比终端企业要好 Q1行业整体收入增速虽下滑,但受疫情冲击好于终端企业。家电上游行业Q1整体收入YoY-16.3%,降幅低于行业整体。为空调和冰箱洗衣机做配套的几个典型企业Q1收入同比分别为:三花智控-10.7%、海立股份-29.8%、长虹华意-4.1%,降幅比终端整机企业相关业务要好。总体而言,虽然春节后复工延迟对上游企业工厂生产有一定影响,但下游整机厂商一旦生产端恢复,就要求上游供应链有充足的产能去配合,以此加速了上游企业的恢复。 上游企业的预收款逆势增长。家电上游企业预收款规模较小,由于基数问题,Q1板块预收款类增幅较大。我们估计,可能是疫情对行业里上游中小企业的复工影响较大,总体零配件的产能并不宽松,下游整机厂需要备货生产,从而对上市公司通过付款的方式给予更多流动性支持,复工复产、锁定订单。   7.2. 盈利:盈利分化 家电上游企业整体盈利表现也相对好于终端企业。Q1家电上游行业[1]毛利率同比提高0.7pct,净利率下降0.5pct。跟收入端的表现想似,上游企业的利润端变化也有整机企业作为缓冲,比直接面临终端需求冲击的下游企业要好些。当然,由于上游企业一般规模相对小,个股间表现会有一定差异。   [1]由于盾安环境2018Q4、2019Q2受资产处置损益影响较大,在分析中我们将之剔除。 7.3. 经营性现金流维持改善趋势 经营现金净小幅净流出。Q1家电上游企业经营现金净流入-0.6亿元,被下游占款下降,但相对收入降幅,预付款也增加了。可能是因为Q1末下游整机企业产能恢复,要加强备货所致。      新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。 责任编辑:王涵 |